2022. gada 22. janvārī man bija tas gods būt vienam no galvenajiem runātājiem Toomas ieguldījumu konferencē Tallinā. Šodienas rakstā nolēmu sniegt kopsavilkumu par tēmām, kuras aplūkoju savā prezentācijā.

Prezentācijas uzmanības centrā bija jautājums par to, kā izveidot drošu portfeli, kas spētu “pārciest” dažādas tirgus situācijas, neciešot pārāk lielu triecienu, un, cerams, pat palielinātu savu vērtību dažādos laikos.

Esmu investējis jau diezgan ilgu laiku, un man ir veicies labi. Un tomēr esmu arī pieļāvis dažas kļūdas, no kurām mācīties. Es dalos ar turpmāk minēto cerībā, ka varu palīdzēt cilvēkiem mācīties no manām kļūdām un tās neatkārtot savu ieguldījumu portfeļu veidošanā.

Galvenās lietas, kas jāpatur prātā, veidojot ieguldījumu portfeli:

- Jāņem vērā izmaksas: neinvestējiet produktos, kuros fonds nopelna pirms nopelnat jūs, jo īpaši, ja fondam klājas sliktāk nekā indeksam.

- Ieguldiet tikai tajā, ko saprotat: nekad neieguldiet tādos produktos vai instrumentos, ko pilnībā neizprotat. Ja nesaprotat, piemēram, kriptovalūtu pamatus, neieguldiet tajos.

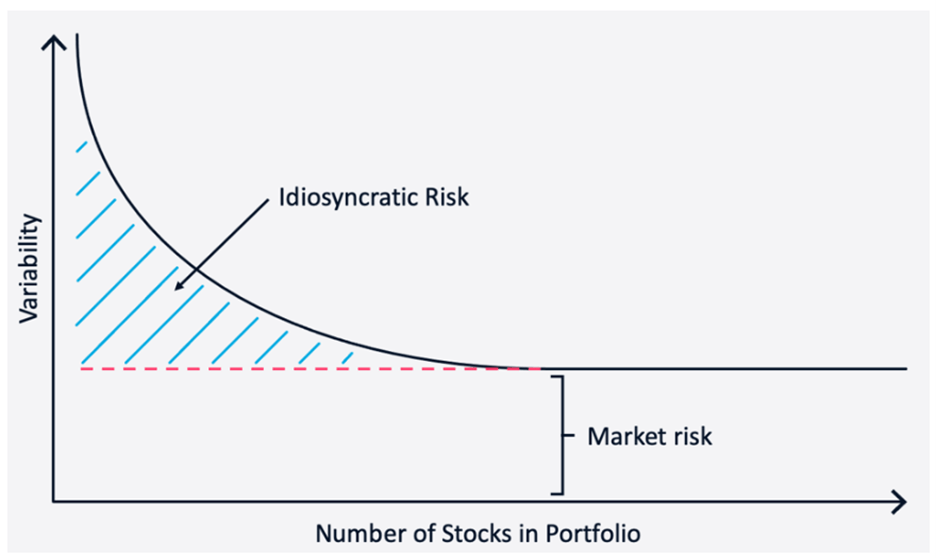

- Diversificējiet nesaistītos produktos: ja ieguldāt līdzīgos produktos līdzīgos tirgos, portfelis katrā tirgus situācijā svārstās vienā un tajā pašā virzienā; ja ieguldāt pretēji saistītos aktīvos, risks ir nedaudz ierobežots, BET tas joprojām pastāv. Tāpēc investējiet NESAISTĪTOS aktīvos, kas vispār nekorelē savā starpā.

- Izstrādājiet stratēģiju: padomājiet, kāpēc ieguldāt un ko vēlaties sasniegt; izstrādājiet sev piemērotu stratēģiju. Pat ja jūs sekojat kāda cita stratēģijai, tas ir labāk nekā tad, ja jums nav nekādas stratēģijas.

Es vienmēr uzskatu, ka uzsverot šāda veida padomus, tos nepieciešams pamatot ar finanšu teoriju:

Vienīgais veids, kā samazināt tirgus risku portfelī, ir ieguldīt dažādos tirgos un dažādos (savstarpēji nesaistītos) produktos.

Ieguvumi no diversifikācijas samazinās līdz ar aktīvu skaitu portfelī – parasti akciju skaits ir 20–25, pēc kura logaritmiskā līnija vairs būtiski nesamazinās.

Dažādu ienākumu plūsmu (dividendes, fiksētie procenti u. c.) esamība ļauj nopelnīt neatkarīgi no tirgus situācijas.

Ja vēlaties labāk izprast šo tematu, iesaku iepazīties ar kapitāla aktīvu cenu noteikšanas modeļa (CAPM,) jēdzienu un jo īpaši ar efektīvās robežas jēdzienu. Efektīvā robeža ir optimālo portfeļu kopums, kas nodrošina visaugstāko sagaidāmo peļņu noteiktam riska līmenim vai viszemāko risku noteiktam sagaidāmās peļņas līmenim.

Tagad, kad esmu jūs apmulsinājis ar teoriju, man droši vien vajadzētu jums pastāstīt, kāda tam ir saistība ar jūsu nevainojamā portfeļa veidošanu?

Pirms un pēc pievienošanās Estateguru, daļa no mana darba ir tikšanās ar uzņēmumiem, ģimenes birojiem un turīgām privātpersonām. Parasti, tiekoties ar īpaši bagātiem cilvēkiem, es jautāju pāris lietas:

- Kāda ir jūsu stratēģija? Ko esat ieguldījis?

- Ko jūs nožēlojat savā dzīvē vai ieguldījumos?

Atbilde uz pirmo jautājumu 99,9 % gadījumu ir vienāda: bagāti cilvēki iegulda tādos produktos, kas padara viņus arvien bagātākus neatkarīgi no tirgus situācijas. Atbilde uz otro jautājumu dažkārt pārvērš tikšanos par terapijas seansu, ja viņi saka, piemēram, “man vajadzēja vairāk laika pavadīt ar saviem bērniem” (jā, esmu redzējis, kā viens no manis sastaptajiem cilvēkiem šī iemesla dēļ raudāja). Ideālā gadījumā viņi drīzāk atbildētu, no kādiem ieguldījumiem būtu atteikušies agrāk, vai sniegtu kādu labu padomu.

Šo cilvēku portfeļu kopsaucējs gandrīz 100 % gadījumu ir viens un tas pats: ja jūs ieguldīsiet akcijās / obligācijās, nekustamajā īpašumā un fiksēta ienākuma / procentu likmju produktos, jūsu portfelis pasīvi pelnīs jums naudu, kamēr jūs guļat. Padomājiet par Amerikas populārā šova Shark Tank investoriem, kur viņi ir ieguldījuši? Pilnīgi pareizi, šajās iepriekš minētajās aktīvu klasēs. Kā ar Džefu Bezosu, Bilu Geitsu un citiem miljardieriem? Jā, jums taisnība: atbilde ir tāda pati.

Kāpēc tad es investēju EstateGuru produktos?

- Es izmantoju tirgus anomāliju (Somijā nav līdzīga produkta ar augstām procentu likmēm un pirmās kārtas nodrošinājumu);

- Tas ir viens no nesaistītiem aktīviem manā portfelī;

- Tas ir fiksētas procentu likmes ieguldījums portfelī;

- Tā ir vienkārša aktīvu klase (es vienkārši pārskaitīju naudu un ieslēdzu Investīciju stratēģijas “Auto Invest”); es esmu slinks un ar to pelnu;

- Es saprotu šo produktu.

Estateguru aizdevumi man rada ienākumus, lai gan tirgus pēdējās nedēļās ir krities. Turklāt tie ir saistīti ar nekustamo īpašumu, bet ar priekšrocību, ka tie nav kapitāla ieguldījumi, kas nozīmē, ka saistību neizpildes gadījumā investori, tostarp arī es, saņems savu naudu atpakaļ pirms citiem kreditoriem.

Kā klājas manam portfelim EstateGuru?

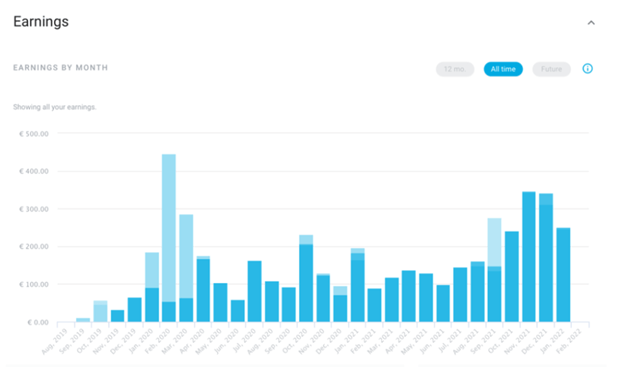

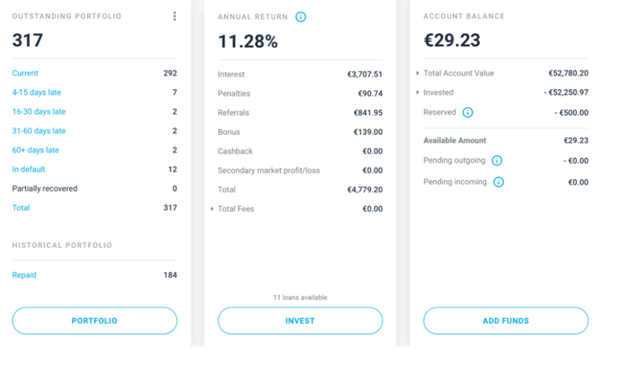

Pašlaik Estateguru portfelis man pasīvi pelna aptuveni €340 mēnesī. Kad pārbaudu nākotnes naudas plūsmas, 2022. gada 1. pusgadā ienākumi palielināsies jau tuvāk €400 mēnesī. Es nekad neko no sava portfeļa neesmu pārdevis (starpcitu, tas ir aizliegts visiem Estateguru strādājošajiem), kā arī neko neesmu pircis no otrreizējā tirgus (arī tas mums ir aizliegts). Tāpēc portfelis ir au naturelle.

Manā portfelī ir 317 aktīvi aizdevumi. Saskaņā ar iepriekš izklāstīto teoriju, ieguvums no tik daudz aktīviem (aizdevumiem) portfelī ir tuvu nullei, jo pēc 20–25 aktīviem logaritmiskā līnija sasniedz tirgus riska līniju, un portfelis ir diversificēts. Iemesls, kāpēc esmu ieguldījis tik daudz aizdevumos, ir tāds, ka es izmantoju investīciju stratēģijas (Auto Invest), kas ar katru ienākošo naudas summu arvien vairāk diversificē portfeli. Lai gan diversifikācijas ieguvumi šobrīd ir niecīgi, tā nenodara arī nekādu kaitējumu.

Visi ieguldījumi, tostarp nekustamajā īpašumā, pēc būtības ir spekulatīvi un saistīti ar ievērojamu zaudējumu risku. Mēs mudinām savus ieguldītājus veikt ieguldījumus uzmanīgi, kā arī saņemt personīgu konsultāciju no profesionāla ieguldījumu konsultanta un veikt neatkarīgu izpēti, pirms rīkoties, pamatojoties uz mūsu publicēto informāciju.