“Nereti tuvinieki nav informēti, ka mantojumā ietilpst ne tikai uzkrātie finanšu līdzekļi, dzīvesvieta, personiskās mantas u.tml., bet arī parādsaistības. Ja ir radusies šāda situācija, jāvēršas pie notāra, lai uzzinātu visu mantojamās mantas, kā arī saistību apmēru un izlemtu par mantojuma pieņemšanu.

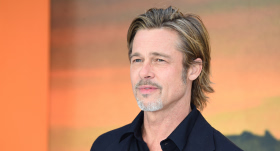

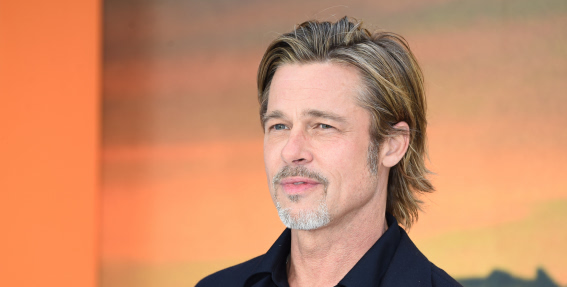

Ieteicams jau savlaicīgi ģimenē izrunāt ar kredītiem saistītās lietas, tai skaitā visu līgumu glabāšanas vietu, lai tuvinieki ir informēti par kredīta esamību un nelaimes gadījumā var attiecīgi rīkoties,” skaidro «Luminor» mājokļu kreditēšanas eksperts Kaspars Sausais.

Mantojuma pieņemšana vispārējā kārtībā vai ar inventāra sarakstu

Mantojuma kārtošanu veic zvērināts notārs, kurš apkopo informāciju par mirušā mantu un saistībām, tai skaitā kredītiem. Mantojumu var pieņemt vispārējā kārtībā – šajā gadījumā mantinieks par aizgājēja kredītsaistībām ir atbildīgs pilnā apmērā – gan ar mantoto mantu, gan paša mantu. Taču var arī lūgt sastādīt mantojuma inventāra sarakstu, sevi pasargājot tiktāl, ka mantinieks par mantojuma atstājēja parādiem atbildēs tikai mantojumā atstātās mantas apmērā.

Dažos gadījumos inventāra saraksta sastādīšana ir obligāta, piemēram, ja mantinieks ir nepilngadīgs vai mantinieku pārstāv pilnvarota persona, bet citos gadījumos to sastāda tikai pēc mantinieka paša lūguma.

Būtiski apzināties, ka var pieņemt vai noraidīt visu mantojuma kopumu un potenciālais mantinieks nevar izvēlēties pieņemt kādas konkrētas daļas no mantojuma, piemēram, saņemt tikai uzkrājumus un īpašumus, bet nepieņemt kredītu.

Jāturpina maksāt kredītmaksājumi

Pēc tuvinieka nāves potenciālajam mantiniekam ieteicams vērsties bankā, informējot banku par kredītņēmēja miršanas faktu. Ja tuvinieka rīcībā ir informācija par mirušā kredītu, tad jāparūpējas arī par ikmēneša kredīta maksājumiem, lai nerastos kavējumi, jo kredīta maksājumi netiek atlikti.

To, vai turpināt maksāt kredītu mirušā tuvinieka vietā, jāizlemj katram pašam atkarībā no apstākļiem un vēlmes nākotnē pārņemt kredīta saistības. Tuvinieki var būt ieinteresēti turpināt maksāt kredītu, piemēram, situācijās, kad kredīta nodrošināšanai ir ieķīlāts viņu īpašums vai mirušajam piederošs īpašums, kuru ir vēlme mantot, vai arī viņi ir galvojuši par kredītu.

Jāņem vērā, ka dažkārt mantojuma lietu kārtošana var aizņemt ilgāku laiku (pat vairāk par pusgadu), īpaši tad, ja situācija ir sarežģīta – ar vairākiem attāliem radiniekiem, neskaidru mantojuma sastāvu vai strīdiem starp mantiniekiem.

Tiklīdz persona ir pieņēmusi mantojumu un zvērināts notārs to apstiprinājis mantošanas tiesībās, tad kredītsaistības pāriet mantiniekam un no mantojuma vairs nav iespējams atteikties. Šajā gadījumā savlaicīgi jāvēršas bankā un jāvienojas par kredīta maksājumu turpmāko veikšanu.

Jānoskaidro par apdrošināšanas līgumiem

Pēc tuvinieka nāves ieteicams arī noskaidrot, vai mirušajam ir bijuši apdrošināšanas līgumi, kas paredz atlīdzības izmaksu nāves gadījumā. Atlīdzību izmaksā neatkarīgi no nāves iemesla – vai tas bija negadījums, slimība vai novecošanās, ievērojot katras apdrošināšanas polises nosacījumus.

Visbiežāk kredītņēmēji izvēlas dilstošu apdrošināšanas summu, kas katru gadu samazinās.

Šajā gadījumā apdrošinātājs izmaksā atlīdzību, kāda ir spēkā brīdī, kad ir iestājies apdrošināšanas gadījums. Šī summa var būt lielāka par kredītmaksājumu kopsummu vai mazāka – tas atkarīgs no tā, vai, noslēdzot polisi, sākotnējā apdrošinājuma summa ir noteikta tādā pašā apmērā kā mājokļa kredīta summa vai citādi. Visbiežāk apdrošināšanas līgumiem nav precīzas sasaistes ar kredīta līguma atlikumu.

Atlīdzību izmaksā mantiniekiem vai polisē norādītajai personai, kas tālāk var izlemt – vai naudu izmantot kredīta atlikuma dzēšanai vai citiem mērķiem, kas tajā brīdī ir svarīgāki. Apdrošināšanas polise ne vienmēr uzliek par pienākumu izmantot izmaksāto naudu kredīta dzēšanai, tomēr tas ir biežākais naudas izlietošanas veids.